정부가 내년 시행을 목표로 '2020 주거종합계획'을 통해 전·월세 신고제 도입을 본격적으로 추진한다. 집을 매매할 때만 하던 실거래 신고를 전·월세 계약을 할 때도 의무화하는 제도이다. 의도는 명확하다. 집주인의 임대소득을 더 면밀히 파악하고 모든 소득에 대해 과세를 하겠다는 것이다. 현행 세법에 의하면 1주택자 기준 공시가격 9억원을 넘는 경우 월세를 줄 때 임대소득세를 낸다. 2주택자부터는 집값 상관없이 모든 월세 소득에 세금이 부과되고, 3주택자부터는 월세 소득 뿐 아니라 보증금에 대해서도 세금이 부과된다. 지난해 국회 국토교통위원회의 법안 검토 보고서에 따르면 전·월세 신고제 도입으로 인해 추가로 임대소득이 노출되는 가구는 전국에서 500만 가구에 이를 것으로 추정된다.

물론 정부는 임차인 보호를 이 계획의 명분으로 내세웠다. 국토교통위원회의 법안 검토 보고서에 따르면 2018년 9월 기준, 전국 692만 가구가 전·월세 주택으로 추정됐다. 이 중 확정일자 신고 등으로 임대차 실거래 정보를 확인할 수 있는 가구는 187만 가구였고, 그 비율은 27%였다. 따라서 전·월세 신고제 법안이 통과되면 나머지 505만 가구도 실거래 정보를 신고해야 하고, 이에 따라 세입자가 별도로 확정일자를 받지 않아도 후순위 채권자에 앞서 보증금을 보호받을 수 있게 된다.

세금은 사람들의 의사결정에 영향을 미치고, 경제적 유인을 왜곡시키기에 경제적 순손실을 야기한다. 정부가 음료수에 세금을 부과하면 사람들은 음료수 소비를 줄이고 아이스크림을 더 소비한다. 노동 시장에서도 마찬가지로 근로소득에 세금이 부과되면 사람들은 일을 덜 하고 여가를 즐긴다. 참고로 '경제적 순손실'이란 사람들이 사고파는 재화와 서비스의 순수 비용과 편익에 의해서가 아닌, 조세로 인해 바뀐 경제적 유인에 따라 자원이 배분되기 때문에 발생하는 비효율을 말한다.

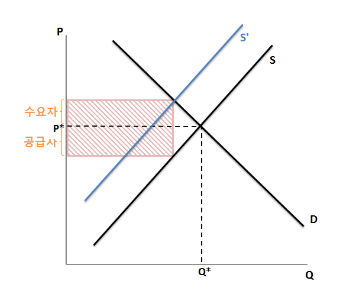

위와 같은 우하향의 수요곡선과 우상향의 공급곡선이 있다. 시장에서 결정되는 가격과 공급량은 P*, Q*였다. 여기에 정부가 공급자에 세금을 부과해서 공급이 줄어들었다고 가정하자. (그래프는 인터넷 검색으로 하나만 가져왔지만 수요자에 세금을 부과해서 수요곡선의 좌측으로 이동해도 최종 분석은 같게 나옴) 이 때 왜곡된 가격(수요자 지불 가격)은 D와 파란 S'곡선이 접하는 지점에서 형성된다. 그리고 그 점에서 직선으로 내려와 기존 공급곡선인 S와 접하는 지점까지가 세금의 P부분이 된다(세금의 크기는 P*Q). 즉, 그래프에서 수요자+공급자라고 체크되어 있는 부분(빨간 직사각형의 높이)이 정부에 내는 세금의 P부분이다. 그리고 빨간 직사각형의 가로 부분은 거래가 된 부분이기 때문에 최종 정부에 내는 세금의 크기는 빨간 직사각형의 가로와 세로를 곱한 부분이 된다. 거래량 관련해서 알 수 있는 것은 기존 Q*에서 거래량이 더 줄어들어서 왼쪽으로 간 것이다. 이것이 정부의 개입(세금 부과)로 인해 시장이 왜곡되어 거래가 줄어든 부분이다. 거래량이 줄어든 크기와 세금의 P부분의 넓이인 그래프 상의 삼각형 부분이 '경제적 순손실'(=자중손실, deadweight loss)이다. 이 내용이 이해가 가지 않는다고 해도 꼭 알아야 할 결론이 있다. 세금은 수요자와 공급자가 항상 나눠서 부담한다는 것이다. 위 그래프를 보면 정부는 분명히 임대인에게 세금을 부과했지만 임차인에게 일정 부분 '조세 전가'가 되는 결론이 도출되었다. (빨간 직사각형이 정부에 내는 세금의 크기이고 P*으로 표시된 점선의 윗 부분은 수요자 부담, 아래 부분은 공급자 부담) 공급자(임대인)가 아닌 수요자(임차인)에 세금이 부과된다고 가정하고 분석해도 같은 결론이 나온다.

수요곡선과 공급곡선의 탄력성에 따라 주체마다 부담하는 크기가 달라질 수 있다. 극단적으로 완전 탄력, 완전 비탄력일 경우 한 주체가 다 부담하지만 현실에서 그런 시장은 없다고 보는 것이 맞고, 특히 지금 작성하는 주제인 부동산 시장에서도 마찬가지다.

이름을 밝히진 않겠지만 한 언론사에서 이번 정책에 대해 위와 같은 논리를 펼쳤다. 일반 재화의 경우 내가 제시한 위 그래프처럼 세금이 전가되는데, 토지는 공급이 완전 비탄력적이기 때문에 모든 보유세는 소유자가 낸다는 것이다. 그러므로 세입자들은 걱정할 필요가 없이 이번 정책을 지지하면 된다고 안심시킨다. 이 기사를 쓴 분은 토지의 특성 중 하나인 '부증성'을 풀어서 설명했는데, 수요가 많아도 토지 자체를 증가시킬 수 없기에 토지 공급은 늘리거나 줄일 수 없이 고정이라는 것이 그 내용이다. 하지만 순수 토지 공급과 가구의 공급 자체는 다르다. 쉽게 예를 들면, 강남 부동산에 대한 수요가 많다고 해도 그 구역은 정해져 있기 때문에 토지를 늘릴 수 없는 것은 맞다. 하지만 용적률의 완화 등을 통해 아파트 등을 더 높게 지어 가구를 추가로 공급할 수 있다. 이럴 경우 공급곡선은 절대 완전 비탄력적이 될 수 없고 무조건 기울기가 생긴다. 그리고 공급곡선에 기울기가 생긴다는 말은 위 그래프처럼 약간이든 상당 부분이든 세금 일부가 세입자에게 전가됨을 의미한다. 물론 부동산 시장의 일반적인 특성을 보면 공급은 비탄력적이기 때문에 세금에 의한 경제적 순손실 부분은 작고 수요자가 부담하는 크기 역시 크지 않을 수 있지만, 이는 지역별, 용도별 분석이 다 다를 것이고 세입자에게 일부 부담이 전가되는 것은 맞다. 즉, 월세가 10만원이라도 오르면 임대인 8만원, 임차인 2만원 이런식으로 나눠서 부담한다는 것이다. 개인적으로 절대 보지 않는 언론사 중 하나인데, 순수 토지 공급과 가구 공급에 대한 기초적인 이해도 없이 저런 주장을 해도 되나 싶다. 따라서 이번 정책이 향후 어떤 결과를 가져올지 방향을 예측을 할 수 있다. 전·월세 신고제로 소액의 월세까지 모두 과세 대상이 되어 세금이 부과되면 적은 금액일지라도 월세가 상승할 가능성이 크다. 그리고 월세가 상승하면 그 상승분은 임대인과 임차인이 일정 부분씩 부담하게 될 것이다. 전세 역시 분석은 다르지 않다. 탈원전 및 신재생에너지 사용 정책으로 전기요금이 인상되는 것은 어떻게든 시간을 끌어 그 시기를 늦출 순 있어도 흐르는 물의 방향은 같고, 이 역시 마찬가지다. 모든 소득에는 세금을 부과해야 하는 것이 맞고 정부 역시 임차인 보호를 명분으로 내세웠다. 물론 전·월세에 대한 상한선 설정 등의 추가 대책이 나올 수 있지만 한 가지 확실한 것은 세금이 100% 임대인에게 전가되는 상황은 존재하지 않는다는 것이다. 임차인과 임대인은 앞으로 발생 가능한 경우의 수들을 분석해 그에 맞는 준비를 하면 될 것 같다.

'부동산 이야기' 카테고리의 다른 글

| 서울시 25개 구청장 보유 부동산 현황 (0) | 2020.06.19 |

|---|---|

| 21대 국회의원 부동산 신고재산 분석 (4) | 2020.06.04 |

| 과천으로 본 갭(gap)투자의 위험성 (14) | 2020.05.31 |

| 공인중개사 6개월 동차 합격의 특별한 전략 (16) | 2020.05.10 |

| 가격상한제의 역사와 서울 부동산 청약 (0) | 2020.03.15 |